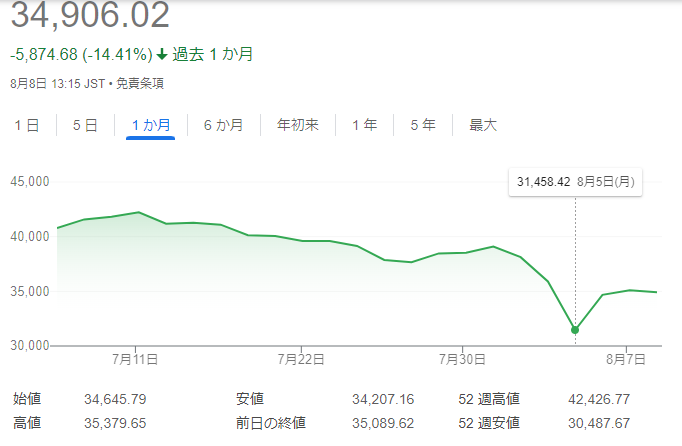

2024年8月5日、日経平均株価は恐ろしい下落に直面しました。4万円台から3万円台への約1万円の下落は2006年のリーマンショックをほうふつとさせる歴史的な下落でした。その原因は何だったのか。今後どのような株価が予想されるのか。紐解いていきます。

目次

下落の原因は縁のキャリートレードの解消

複数の投資家筋に今回の下落の原因を取材したところ、この下落の主な原因は、円キャリートレードの解消にあるとの意見が多数を占めました。

円キャリートレードとは、超低金利の日本円を借り入れて、他国の高金利資産に投資する戦略です。この取引は、円安と高収益を享受できるため、過去10年以上にわたり広く利用されていました。1999年に日本銀行が始めたゼロ金利政策は、2001年から始まった量的緩和政策で大量の資金供給をおこうことで加速。2016年にはさらにマイナス金利政策も導入するなど、日本の金利は世界最安の水準を20年以上も維持していたのです。

そんな中、世界中の投資家が日本で資金調達し、中国やアメリカの株や仮想通貨に投資を行ってきました。過去10年以上のアメリカ株の高騰は日本の貨幣供給と低金利が背景にあったと言えます。日本が大量の資金を市場に放出していたのは、景気対策の為でした。金融機関が貸し渋りや貸しはがしをすることなく、国内企業に融資を行うという建付けで実施された景気刺激策だったわけですが、皮肉なことに海外の機関投資家が低利で資金調達を行う資金源になっていたというわけです。

アメリカの利下げと日本の利上げ

しかし、最近の日本銀行の予想外の利上げと、米連邦準備制度理事会(FRB)の利下げの見通しが円の価値を急激に押し上げました。この結果、キャリートレードでポジションを取っていた投資家は、円高による損失を避けるために一斉にポジションを解消し始めました。これが、株式市場全体に波及し、大規模な売りが発生したのです。

特に、日経225指数は12.4%の下落を記録し、これは1987年以来の最大の下落率です。この急落は、国内外の投資家に大きな衝撃を与え、アメリカ市場でもダウ平均株価が大幅に下落するなど、グローバルな市場に影響を及ぼしました。

このように、円キャリートレードの解消は、グローバルな金融市場に大きな波紋を投げかけており、今後の市場動向に対する不確実性を増大させています。

オルカン神話の崩壊

右肩上がりのアメリカ株式市場の成長が長く続いたことで、投資に時間をさけない一般サラリーマンでも投資成績を残せる投資先として投資信託が注目を集めてきました。中でもアメリカのハイテク株を狙った投資信託や、アメリカも含む世界中の株式市場のインデックスを対象としたオールカントリー投資(オルカン)、インデックス投資に人気が集まりました。

長期的な投資対象として、オルカンやインデックス投資は決して間違った投資戦略ではありません。ですが、短期的に見たときに、いままでの成長(つまり値上がり)が吹き飛ぶ大きな下落が発生したことで、サラリーマンを中心とした個人投資家に大きな動揺が広がっています。

一時的な調整?今後も続く市場の大変革?

ここで気になるのは、この大幅下落が一時的なものなのか、今後も続く市場の大きな潮目の変化なのかという点です。円キャリートレードの解消による市場の動きが短期的か長期的かを判断するための適切な周期については、以下のように複数の期間で観察する必要がありそうです。日本円で調達した資金をアメリカなどの市場に投資するという過去20年以上にわたって活用されてきた王道が崩れたのです。短期的な影響としてポジション解消売りによる下落が発生し、その揺り戻しで株価が回復するとして、今後どのように値動きが発生するのでしょうか。

過去数十年、例がない出来事なので、安易に予測することは難しいのですが、投資を行う際に、以下の観点で情報を集めることは重要なはずです。

- 1週間から1ヶ月:

- 3ヶ月から6ヶ月:

- 6ヶ月から1年以上:

株価が下がる場合でもショートポジションで勝負する投資方法もあります。ショートで勝負する際でもボラティリティが高い場合、一時的に高騰する場合も少なくありません。下落基調の中、順張りで投資していると思っていても、証拠金不足でポジションが解消されてしまうケースもありますので、リスク許容度に関して気を配る必要があります。

日本市場を対象に投資を行う場合

先物でショート相場を戦う以外にも、投資を継続する選択肢は無数にあります。ここでは大暴落後に検討したい王道の投資スタイルをいくつかご紹介します。

1. 分散投資を行う

- 国際的な資産配分を強化:

- 日本株の割合が高すぎないか確認し、米国株やヨーロッパ株、アジア株など他の地域の株式にも投資します。

- 債券、不動産、コモディティ(例: 金、銀)などの異なる資産クラスにも分散します。

2. 防御的なセクターへの投資

- 防御的なセクターを選定:

- 医療(例: 武田薬品工業)、生活必需品(例: セブン&アイ・ホールディングス)、公益事業(例: 東京電力)など、経済の変動に強いセクターの株式を購入します。有事株として三菱重工、川崎重工などの防衛セクターへの投資も有望です。

3. 現金ポジションを保持する

- 流動性の確保:

- 緊急時や投資機会に備えて、全ポートフォリオの10-20%を現金または現金同等物(例: 短期国債)で保持します。

4. 長期的な視点を持つ

- 長期投資目標の設定:

- 5年、10年といった長期的な視点で具体的な投資目標(金額や収益率)を設定し、それに基づいて投資行動を取ります。

- 短期的な市場変動に惑わされず、定期的に目標を見直しつつも基本戦略を維持します。

5. テクニカル分析とファンダメンタル分析の併用

- テクニカル分析:

- 株価チャート(例: 移動平均線、RSI)を使用して、売買タイミングを判断します。通常1秒足や3分足を見ている方は、5分足、日足などもみながら大局も見据えてください。短期的な反発でポジションを飛ばさないことが重要です。

- ファンダメンタル分析:

- 企業の財務諸表(例: PL、BS)、業績予測、競争優位性を評価し、投資価値を見極めます。外的要因で値を落としている銘柄を確実に購入していくというスタイルは長い目で見ると堅実といえるでしょう。

上がれば下がる。下がれば上がる

世間は相場が上がれば、上がったことをもてはやします。ですが相場は値上がり値下がりの両方を生き物が呼吸するように繰り返します。一方的に上がり続ける相場も下がり続ける相場もありません。また同じ価格帯にずっととどまるものでもありません。超長期的に世界的視野でみれば、株式市場は右肩上がりです。ですがずっと日本株が上がり続ける、アメリカ株が上がり続ける保証はありません。値動きを意識して資産を分散させ投資を続けることが重要です。