近年、中小企業や個人事業主を狙った「ファクタリング詐欺」が急増している。正当なファクタリングサービスを装いながら、実際には違法な高金利貸付を行うこの手口は、金融庁も重大な問題として警告を発している。本記事では、ファクタリング詐欺の実態と被害防止策について詳しく解説する。

目次

ファクタリング詐欺とは何か

正当なファクタリングとの違い

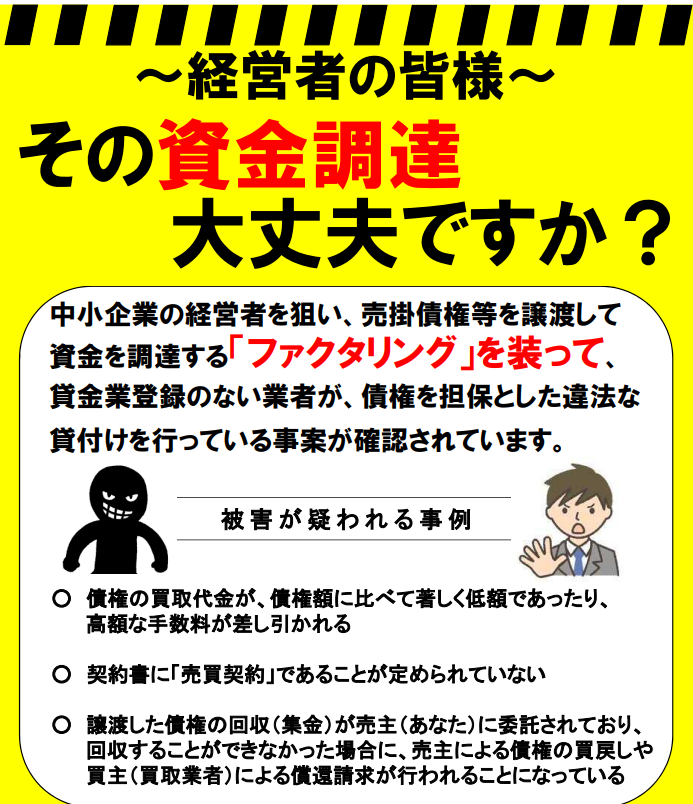

本来のファクタリングは、企業が保有する売掛債権を専門会社が買い取り、資金調達を支援する合法的な金融サービスである。しかし、ファクタリング詐欺では、この仕組みを悪用して実質的な貸金業を無登録で行っている。

ファクタリング詐欺の特徴は、表面上は売掛債権の売買契約を装いながら、経済的実態は高金利での貸付けである点にある。正当なファクタリングでは売掛債権の回収リスクは買取会社が負うが、詐欺的なファクタリングでは売り主(被害者)が回収責任を負わされる構造になっている。

詐欺的ファクタリングの判別ポイント

金融庁は、以下の特徴を持つファクタリング契約について警戒を呼びかけている:

- 償還請求権や買戻請求権が設定されている

- 売掛先への通知や承諾が不要とされている

- 債権の売り主が回収業務を委託される仕組みになっている

- 手数料が異常に高額(20%を超える場合が多い)

これらの特徴が見られる場合、ファクタリングを装ったヤミ金融の可能性が極めて高い。

具体的な詐欺スキーム

典型的な手口の流れ

第1段階:接触と勧誘 業者は「即日現金化可能」「審査不要」といった魅力的な広告でターゲットにアプローチする。特に資金繰りに困っている中小企業経営者や個人事業主が狙われやすい。

第2段階:契約の締結 表面上は売掛債権の売買契約を締結するが、実際には以下のような条件が盛り込まれている:

- 売掛金が回収できない場合の買戻し義務

- 異常に高い手数料(売掛金額の20~50%)

- 売掛先への通知を行わない条件

第3段階:資金の交付 売掛債権の額面から高額な手数料を差し引いた金額が「買取代金」として支払われる。しかし、この時点で実質的には貸付けが行われている。

第4段階:回収と返済の強要 売掛金の支払期日が到来すると、業者は売り主に対して売掛金の回収を求める。回収できない場合は買戻しを要求され、さらには遅延損害金まで請求される。

悪質な追加手口

一部の業者では、以下のようなより悪質な手口も確認されている:

- 架空の売掛債権の作成を指南し、詐欺に加担させる

- 回収した売掛金を別の「投資案件」に流用させる

- 複数の系列会社を使った債権の転売で手数料を重複徴収する

なぜ被害者は騙されるのか

資金調達の切迫感

ファクタリング詐欺の被害者の多くは、銀行融資を受けられない状況にある中小企業経営者や個人事業主である。急な資金需要に迫られ、冷静な判断ができない状況で、「即日現金化」という甘い言葉に飛びついてしまうのが典型的なパターンだ。

ファクタリングに対する知識不足

正当なファクタリングと詐欺的なファクタリングの違いを理解していない経営者が多いことも、被害拡大の要因となっている。特に「償還請求権」や「買戻し義務」といった専門用語の意味を理解せずに契約してしまうケースが後を絶たない。

合法性の錯覚

「ファクタリング」という名称や、売買契約という体裁により、被害者は合法的な取引だと錯覚してしまう。実際には貸金業法に違反する行為であることに気づくのが遅れ、被害が拡大してしまう。

相談先の不足

中小企業経営者は、金融トラブルについて気軽に相談できる専門家が身近にいないことが多い。そのため、問題に気づいても一人で抱え込んでしまい、被害が深刻化するケースが見られる。

実際の摘発事例と判例

主要な摘発事例

2020年以降、全国各地でファクタリング詐欺業者の摘発が相次いでいる。これらの事例から、被害の深刻さと手口の巧妙さが浮き彫りになっている。

東京都内の事例 ある業者グループは、「最短30分で現金化」を謳い文句に、全国の中小企業から数億円を違法に集めていた。手数料率は20~40%に設定され、実質的な年利は数百パーセントに達していた。

大阪府内の事例 複数の関連会社を使って債権を転売し、手数料を重複徴収していた業者が摘発された。被害者は売掛債権を売却したつもりが、最終的に元本を大幅に上回る金額の返済を求められていた。

裁判所の判断

裁判所は一貫して、償還請求権付きのファクタリング契約について「実質的には貸金契約である」との判断を示している。特に以下の点が重視されている:

- 経済的実態が貸付けに該当するか

- 売掛債権の真正な売買が行われているか

- 業として反復継続して行われているか

これらの判断基準により、多くのファクタリング詐欺業者が貸金業法違反で有罪判決を受けている。

被害を防ぐための具体的なポイント

契約前の確認事項

1. 償還請求権の有無 正当なファクタリングでは、売掛金が回収できないリスクは買取会社が負担する。償還請求権や買戻し義務がある場合は、実質的な貸付契約の可能性が高い。

2. 手数料の水準 手数料が売掛金額の10%を超える場合は要注意、20%を超える場合は詐欺の可能性が極めて高い。年利換算で20%を超える場合は出資法違反となる。

3. 売掛先への通知 正当なファクタリングでは、売掛先への債権譲渡通知が原則として必要である。「通知不要」を強調する業者は疑ってかかるべきだ。

4. 業者の登録状況 ファクタリング業自体に登録制度はないが、実質的に貸金業を行っている場合は貸金業登録が必要である。業者の素性を十分に調査することが重要だ。

相談・確認先

金融庁および財務局 ファクタリング業者について疑問がある場合は、金融庁や各財務局の相談窓口に問い合わせることができる。

弁護士・司法書士 契約内容の法的な問題点について、専門家の意見を求めることが重要である。特に金融法に詳しい専門家への相談が推奨される。

商工会議所・商工会 地域の商工会議所や商工会では、中小企業向けの資金調達相談を行っている。ファクタリング以外の資金調達方法についても相談できる。

正当な資金調達手段の検討

ファクタリング詐欺に騙されないためには、他の資金調達手段も検討することが重要である:

- 銀行や信用金庫での融資相談

- 政府系金融機関(日本政策金融公庫等)の活用

- 信用保証協会保証付融資の利用

- 正規登録のファクタリング会社での相見積もり

まとめ

ファクタリング詐欺は、正当なビジネスを装った巧妙な手口により、多くの中小企業経営者や個人事業主を苦しめている。被害を防ぐためには、ファクタリングの仕組みを正しく理解し、契約前の十分な確認を行うことが不可欠である。

特に、償還請求権の有無、手数料の水準、売掛先への通知の要否といった基本的なポイントをチェックすることで、多くの被害を未然に防ぐことができる。また、疑問がある場合は一人で判断せず、専門家や関係機関に相談することが重要だ。

資金繰りに困った際こそ冷静な判断が求められる。甘い言葉に惑わされることなく、正当な金融機関や専門家のアドバイスを求め、適切な資金調達手段を選択することが、事業の持続的な発展につながるのである。